KDJ指标又叫随机指标,是由乔治·蓝恩最早提出的,是一种相当新颖、实用的技术分析指标,它最早用于期货市场的分析,后被广泛用于股市的中短期趋势分析,是期货和股票市场上最常用的技术分析工具。

随机指标KDJ一般是根据统计学的原理,通过一个特定的周期(常为9日、9周等)内出现过的最高价、最低价及最后一个计算周期的收盘价和三者之间的比例关系,来计算最后一个计算周期的未成熟随机值RSV,然后根据平滑移动平均线的方法来计算K值、D值与J值,并绘成曲线图来研判股票走势。

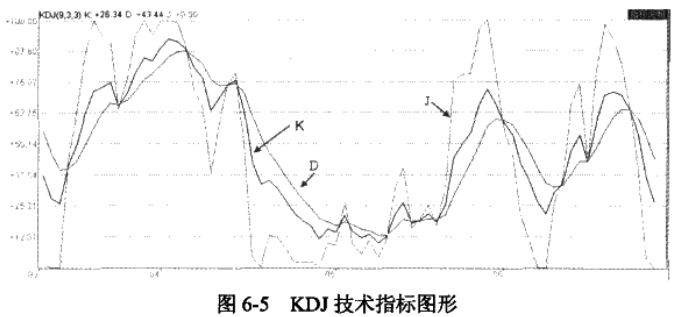

随机指标在图表上共有三根线,K线、D线和J线。随机指标在计算中考虑了计算周期内的最高价、最低价,兼顾了股价波动中的随机振幅,因而人们认为随机指标更真实地反映股价的波动,其提示作用更加明显。图6-5所示就是行情软件中为投资者提供的KDJ技术指标图形。

KDJ指标和其他常用技术分析指标表一样,投资者只需关注该技术指标的使用原则,而该指标的绘制和计算行情软件已经为投资者解决,KDJ技术分析指标的使用原则如下。

(1)K线在高位从右边向下交叉D线为卖出信号,K线在高位从右边向上交叉D线为买入信号。

(2)高档连续二次向下交叉确认跌势,低档连续二次向上交叉确认涨势。

(3)K、D数值都在0~100的区间内波动,50为多空均衡线。如果处在多方市场,50是回档的支持线;如果处在空方市场,50为反弹的压力线。

(4)J值可以大于100或小于0,J指标为依据KD买卖信号是否可以采取行动提供可信判断,通常当J值大于100或小于10时被视为采取买卖行动的时机。

(5)K线进入90以上为超买区,10以下为超卖区;D线进入80以上为超买区,20以下为超卖区;J线进入100以上为超买区,0以下为超卖区,宜注意把握买卖时机。

(6)KD值于50左右徘徊或交叉时,无意义。

(7)高档区D线的M形走向是常见的顶部形态,第二头部出现时及K线二次下穿D线时是卖出信号。低档区D线的W形走向是常见的底部形态,第二底部出现时及K线二次上穿D线时是买入信号。M形或W形的第二部(头部或底部)出现时,若与价格走向发生背离,分别称为“顶背离”和“底背离”,买卖信号可信度极高。

(8)KDJ指标不适用投机性太强的个股,投资者应予以注意。

(9)将KDJ应用于周线图或月线图上,也可以作为中长期预测的工具。

KDJ是一个颇具实战意义的技术指标,很多投资者非常喜欢用这一指标,特别是短线交易,常常以KDJ作为进出依据,不过主力往往猜透了一般投资者的心理,进行反向操作,这样做很容易将短线客和跟风盘清理出局。

许多投资者往往会在指标运用过程中产生这样的疑惑,有时指标严重超买,价格却继续上涨;有时指标在超卖区钝化(指标钝化就是不准,或者背离)十几周而价格仍未止跌企稳。实际上,投资者在这里混淆了指标与价格的关系。指标不能决定市场的走向,价格本身才决定指标的运行状况。价格是因,指标是果,由因可推出果,由果来溯因则是本末倒置。事实上,最能有效体现市场行为的是形态,投资者首先应当从技术形态中分析市场参与者的心理变化并服从市场。在涨跌趋势未改变之前,不要试图运用指标的超买、超卖或钝化等来盲目断定市场该反弹、该回调了。我们应当灵活地运用技术指标,充分发挥其辅助参考作用。